L’acconto Imu scade il 17 giugno 2019 e sarà determinato sulla base di aliquote e detrazioni del 2018.

Il saldo Imu scade il 16 dicembre 2019 e sarà determinato sulla base delle aliquote 2019 (se pubblicate entro il 28 ottobre, altrimenti anche quest’ultimo dovrà essere calcolato sulla base delle aliquote stabilite per l’anno precedente).

Imu e Tasi sono imposte che vengono versate integralmente a favore del Comune, mentre nei confronti dell’Erario sarà riservata la sola Imu dei fabbricati di categoria catastale D, applicando l’aliquota d’imposta dello 0,76%.

È consentito il versamento in unica soluzione entro il 17 giugno;

Il versamento può essere effettuato tramite il modello F24, con utilizzo degli specifici codici tributo.

Le aliquote applicabili

L’aliquota di base prevista per l’Imu è stata fissata allo 0,76%: i Comuni possono modificarla in aumento o in diminuzione sino a 0,3 punti percentuali: questo significa che si può andare da un minimo di 0,76% a un massimo di 1,06%.

L’aliquota Tasi è invece molto più vincolata a parametri predefiniti ed è strettamente legata all’Imu. Vediamo come:

• per i fabbricati rurali ad uso strumentale l’aliquota massima della Tasi non può eccedere il limite dell’1 per mille;

• a ogni modo, e per qualsiasi immobile, la somma delle aliquote Tasi e Imu deve rispettare il parametro massimo consentito dalla legge per la sola Imu: il tetto è quindi fissato all’1,06;

• esiste la possibilità di ottenere una deroga al precedente limite, per un ammontare comunque non superiore allo 0,8 per mille, ma solo per i Comuni che abbiano già deliberato in passato tale previsione;

• per gli immobili invenduti delle imprese di costruzione è prevista un’aliquota massima del 2,5 per mille.

Chi sono gli interessati?

I possessori di qualunque immobile, e in particolare:

• il proprietario di immobili (solo se in piena proprietà);

• l’usufruttuario (in questo caso il titolare della nuda proprietà non deve versare);

• il titolare del diritto d’uso;

• il titolare del diritto di abitazione: nel caso di decesso di uno dei due coniugi, con riferimento alla casa coniugale, pagherà il coniuge superstite. Con riferimento agli altri immobili di proprietà del defunto pagherà l’imposta ciascuno degli eredi in ragione delle proprie quote di spettanza;

• il titolare del diritto di enfiteusi;

• il titolare del diritto di superficie;

• il concessionario di aree demaniali;

• nel caso di immobile utilizzato in forza di contratto di leasing il soggetto passivo è l’utilizzatore sin dalla data di stipula del contratto (anche per l’immobile in corso di costruzione);

• il coniuge assegnatario della casa coniugale in seguito a provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio (quindi il coniuge non assegnatario, da quando perde il diritto a utilizzare l’immobile, non deve versare).

Ai soli fini Tasi, l’imposta è dovuta:

• sia dal possessore dell’immobile (definito con le stesse regole previste ai fini Imu);

• sia dal detentore.

• l’inquilino, quando l’immobile è dato in locazione;

• il comodatario, quando l’immobile è oggetto di comodato;

• l’affittuario, quando l’immobile è oggetto di un contratto di affitto di azienda.

La Tasi complessiva deve essere ripartita fra detentore e possessore secondo un regolamento stabilito dal Comune in cui si trova l’immobile

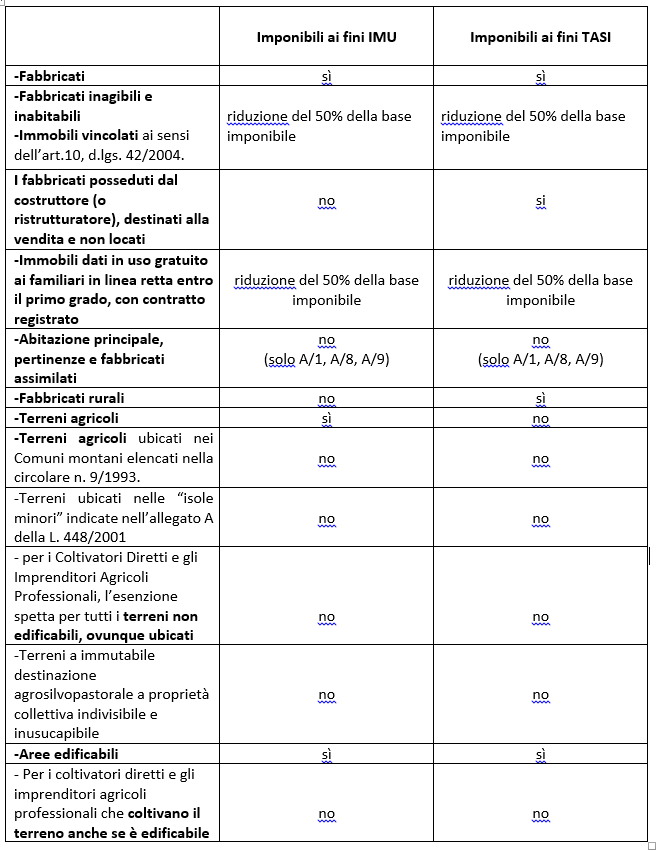

Gli immobili interessati

L’Imu e la Tasi si devono versare con riferimento agli immobili posseduti sul territorio di ciascun Comune.

L’abitazione principale è esente da Imu e da Tasi.